Wat is loonheffing bijzonder tarief?

Als werkgever hou je belastingen in op het loon dat je werknemers betaalt. Loonheffing is een paraplubegrip voor loonbelasting, premies volksverzekeringen, premies werknemersverzekeringen en de inkomensafhankelijke bijdrage zorgverzekeringswet.

Ook over het geld dat naast het gewone loon wordt verdiend, moet je belasting betalen. Dit tarief wordt meestal toegepast op eenmalige uitkeringen of inkomsten die niet regelmatig voorkomen. Denk aan vakantiegeld, een bonus, een ontslagvergoeding, uitbetaling van verlofdagen of een uitkering bij overlijden. We noemen dit ‘bijzonder tarief’ of ‘loonheffing bijzonder tarief’.

Secundaire arbeidsvoorwaarde

Bijzondere beloningen geef je als werkgever vaak als extra waardering voor de inzet en prestaties van een werknemer. Het kan ook zijn dat de bijzondere beloning onderdeel uitmaakt van een arbeidsvoorwaardenpakket als secundaire arbeidsvoorwaarde, die het werken bij jouw bedrijf aantrekkelijker te maken.

Het bijzonder tarief is onderdeel van de salarisadministratie. Het is een manier om te voorkomen dat er te veel belasting wordt ingehouden op deze inkomsten. De Belastingdienst stelt de hoogte van het bijzonder tarief vast. Het is afhankelijk van het inkomen en de gezinssituatie van de belastingplichtige en kan variëren van 0 tot 55 procent.

Waarom betaal je bijzonder tarief?

Het bijzonder tarief voorkomt dat er te veel belasting wordt ingehouden op eenmalige inkomsten. Het bijzonder tarief is gebaseerd op het progressieve belastingstelsel dat in Nederland wordt gehanteerd. Dit betekent dat naarmate het inkomen hoger wordt, het tarief van de belasting ook hoger wordt.

Bij het bijzonder tarief wordt rekening gehouden met het feit dat het inkomen eenmalig is en niet regelmatig voorkomt. Hierdoor wordt voorkomen dat de belastingplichtige door deze eenmalige inkomsten in een hogere belastingschijf terechtkomt en dus meer belasting zou moeten betalen over hetzelfde inkomen.

Voordelen van het bijzonder tarief

Het bijzonder tarief heeft een aantal voordelen voor belastingplichtigen. Het zorgt ervoor dat er geen te hoge belastingen worden ingehouden op eenmalige inkomsten. Dat betekent dat er meer geld overblijft om te besteden.

Het bijzonder tarief kan ook voorkomen dat belastingplichtigen in een hogere belastingschijf terechtkomen, waardoor ze meer belasting zouden moeten betalen over hetzelfde inkomen.

Nadelen van het bijzonder tarief

Soms ontvang je als belastingplichtige een te lage aanslag over de eenmalige inkomsten, waardoor je later belasting moet bijbetalen. Het omgekeerde gebeurt ook. Daarom is het belangrijk dat je als belastingplichtige je bewust bent van het bijzonder tarief en weet hoe dit wordt toegepast op je eenmalige inkomsten.

Welk percentage is het bijzonder tarief?

Het percentage loonheffing bijzonder tarief is niet voor iedereen gelijk. Het is afhankelijk van hoeveel een werknemer het voorafgaande kalenderjaar loon betaald heeft gekregen. Hoe hoger het inkomen, hoe hoger het bijzonder tarief.

Naarmate het inkomen stijgt, stijgt namelijk het bedrag van de heffingskorting mee. Komt het jaarinkomen boven een bepaalde grens? Dan daalt de heffingskorting weer. Om dit te corrigeren, wordt het bijzonder tarief toegepast.

Is een van je werknemers in de loop van dit jaar of het vorige jaar begonnen? Of heb je vooral oproepkrachten of flexwerkers in dienst? Dan kun je het maandloon (inclusief vakantiegeld en andere bruto maandelijkse uitkeringen) gebruiken om het loon over een heel jaar uit te rekenen.

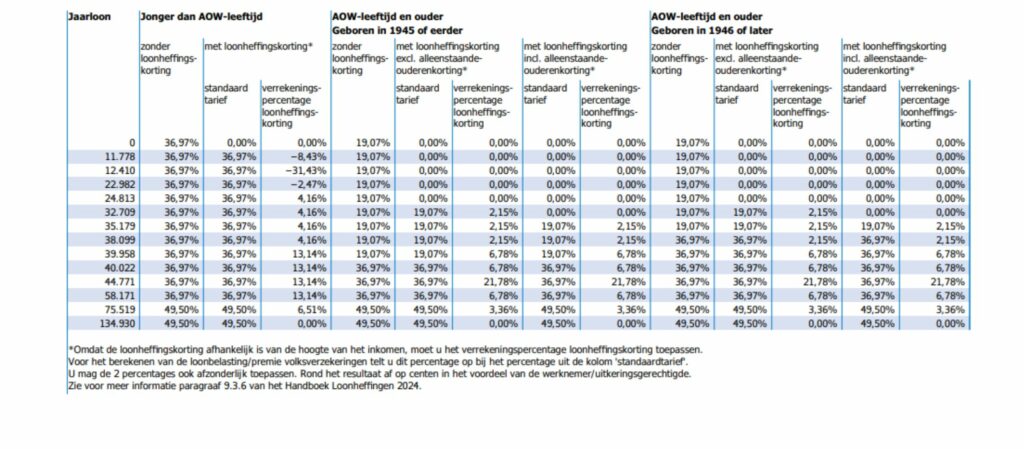

Bijzonder tarief 2024

De Belastingdienst heeft de percentages bijzonder tarief vastgelegd in de tabel bijzondere beloningen 2024. Het is goed om te weten dat in 2024 er een aantal zaken voor het bijzonder tarief is veranderd. De belastingschijven worden namelijk aangepast aan de inflatie en de koopkracht. Hierdoor betalen werkenden over een groter deel van je inkomen minder belasting.

Er zijn maar liefst acht verschillende belastingtarieven in de huidige wetgeving voor eenmalige verloningen om te voorkomen dat medewerkers bij hun aangifte inkomstenbelasting te veel geld terugkrijgen of belasting betalen.

Op de site van de Belastingdienst vind je tabellen met alle percentages loonheffingskorting en informatie over afzonderlijk forfaitair rendementspercentage en inkomensafhankelijke combinatiekorting.

Tabel bijzondere beloningen

Hoe interpreteer je deze tabel?

- Is medewerker jonger of ouder dan de AOW-leeftijd?

- Stel dat de medewerker jonger is, kijk naar de eerste vier kolommen.

- Pas je als werkgever wel of geen algemene heffingskorting toe? Bij de meeste medewerkers wordt algemene heffingskorting toegepast, behalve als zij meerdere banen hebben. Er mag maar bij één werkgever loonheffingskorting worden toegepast.

- Wanneer er géén loonheffingskorting wordt toegepast zijn er in 2024 twee tarieven:

- 36,97% bij een inkomen tot € 75.519

- 49,50% wanneer er € 75.519 of meer wordt verdiend.

- Wordt er wél algemene heffingskorting toegepast? Dan kom je uit bij verrekeningspercentages. Bij het standaard tarief wordt een percentage opgeteld of afgetrokken. Dit is ingewikkeld. Daarom besteden veel ondernemers het uit aan een boekhouder, accountant of andere expert op het gebied van salarisadministratie.

Houd vooraf rekening met bijzonder tarief

Je kunt loonheffing zien als een voorlopige heffing die je betaalt namens je werknemer. Als die aan het eind van het jaar aangifte inkomstenbelasting doet, wordt duidelijk hoeveel belasting er precies betaald had moeten worden.

Is er te weinig ingehouden? Dan moet je werknemer bijbetalen. Betaalde iemand te veel? Dan kan geld worden teruggevraagd. Het is slim om vooraf rekening te houden met de loonheffing bijzonder tarief. Gaat iemand volgend jaar meer verdienen, meer uren werken of weet je dat er een bijzondere uitkering aan zit te komen? Dan kun je beter tussentijds het loon bijzonder tarief verhogen en alvast wat meer belasting inhouden. Dan krijgt je werknemer geen onnodige naheffing bij de aanslag inkomstenbelasting.

Let op: doe dit in overleg, want je hebt hiervoor toestemming van je werknemer nodig.

Gratis whitepaper: Belastingdienst Controle, wat nu?!

Hoe vaak gebeurt het, hoe voorkom je het en stappenplan als het tóch gebeurt.

Veelgestelde vragen

Wat is loonheffing bijzonder tarief?

Bijzonder tarief is de belasting die wordt geheven over geld dat iemand naast het normale salaris verdient, zoals bijvoorbeeld vakantiegeld of een 13e maand.

Wat zijn bijzondere beloningen?

Bijzondere uitkeringen zijn extra inkomsten die een werknemer ontvangt naast het reguliere loon. Dit kan bijvoorbeeld zijn in de vorm van een bonus, een gratificatie of een eindejaarsuitkering. Bijzondere beloningen worden ook wel aangeduid als bijzondere belastbare inkomsten, omdat deze inkomsten apart worden belast.

Wat is het effect van bijzondere beloningen op heffingskortingen?

Het ontvangen van een bijzondere beloning kan gevolgen hebben voor eventuele toeslagen en heffingskortingen die een werknemer ontvangt. Doordat de bijzondere beloning apart wordt belast, kan het zijn dat een werknemer een hoger bedrag aan belasting en premies moet betalen. En op die manier kan een werknemer minder toeslagen ontvangen of kunnen er minder heffingskortingen worden toegepast. In zo’n geval kan een werknemer er beter voor kiezen om de bijzondere beloning uit te laten betalen in een ander jaar, om zo te voorkomen dat de belastingdruk te hoog wordt en/of de toeslagen worden verlaagd.

Wat is bijzonder tarief op loonstrook?

Het bijzonder tarief op de loonstrook verwijst naar het tarief dat wordt toegepast over eenmalige verloningen.

Hoeveel procent is loonheffing bijzonder tarief?

Het percentage bijzonder tarief hangt af van het jaarinkomen. Op de site van de Belastingdienst vind je tabellen met alle percentages.

Waarom loonheffing bijzonder tarief over vakantiegeld?

Vakantiegeld zorgt ervoor dat iemands jaarinkomen stijgt, waardoor de hoeveelheid heffingskorting die wordt toegepast stijgt. Het bijzonder tarief corrigeert dit.

Waarom is het bijzonder tarief hoger?

Bijzondere beloningen hebben een bijzonder tarief. Er wordt meer loonbelasting over betaald dan over het normale salaris. Dat komt doordat op het normale salaris heffingskorting wordt toegepast. Hierdoor betaalt een werknemer minder belasting over dit salaris. Loonheffingskorting is niet van toepassing op bijzondere beloningen. Daardoor blijft er netto minder van over.