Inhoudsopgave

Hoe is het pensioenstelsel in Nederland opgebouwd?

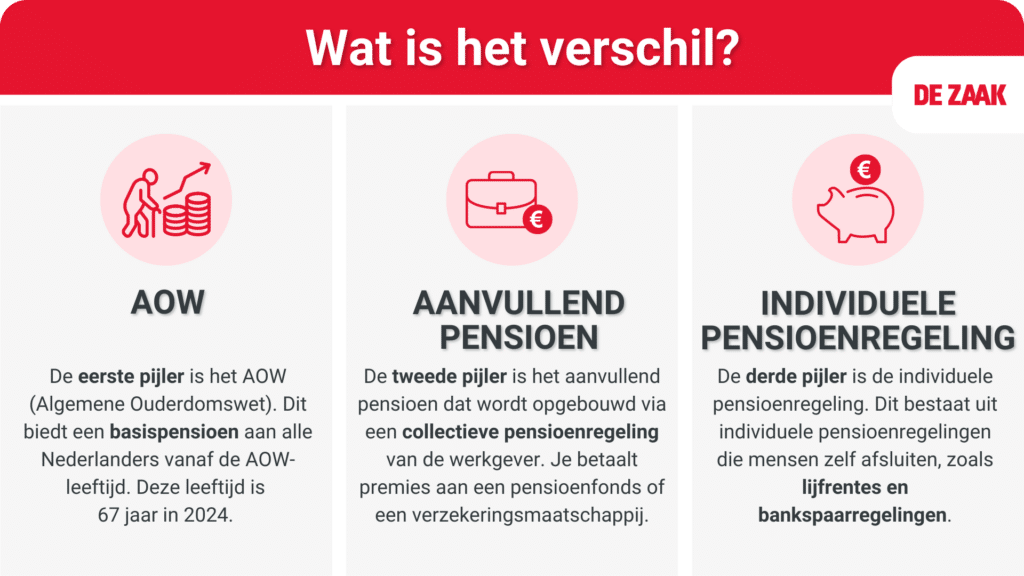

Het pensioenstelsel in Nederland bestaat uit drie pijlers:

1. AOW

De AOW (Algemene Ouderdomswet) is de eerste pijler en biedt een basispensioen aan alle Nederlanders vanaf de AOW-leeftijd. Deze leeftijd wordt geleidelijk verhoogd naar 67 jaar in 2024. De AOW-uitkering wordt gefinancierd door premies die worden betaald door werkenden en door de overheid.

De hoogte van je AOW hangt samen met het aantal jaren dat je in Nederland hebt gewoond. Voor elk jaar dat je niet in ons land hebt gewoond, word je met 2 procent gekort. Als je alleen woont, ontvang je 70% van het minimumloon. Woon je samen of ben je getrouwd dan krijg je 50% van het minimumloon.

2. Het aanvullende pensioen

De tweede pijler bestaat uit aanvullend pensioen dat wordt opgebouwd via een collectieve pensioenregeling van de werkgever. Werknemers en werkgevers betalen hiervoor premies aan een pensioenfonds of een verzekeringsmaatschappij. Het bedrag dat wordt opgebouwd hangt af van je salaris en de duur van je dienstverband. Dit pensioen wordt uitgekeerd bovenop de AOW en wordt ook wel het werknemerspensioen genoemd.

3. Individuele pensioenregeling

De derde pijler bestaat uit individuele pensioenregelingen die mensen zelf afsluiten, zoals lijfrentes en bankspaarregelingen. Dit wordt ook wel het individueel pensioen genoemd en is bedoeld als aanvulling op de eerste twee pijlers.

Het grootste deel van de pensioenen wordt opgebouwd via de tweede pijler en wordt beheerd door pensioenfondsen. Dit zijn non-profitorganisaties die het pensioenkapitaal beleggen om zo rendement te behalen. Op deze manier wordt geprobeerd om een zo hoog mogelijk pensioen uit te keren aan de deelnemers.

Waarom moet je als ondernemer pensioen opbouwen?

Als ondernemer wil je pensioen opbouwen om ervoor te zorgen dat je na je pensionering voldoende inkomen hebt om van te leven. Anders loop je het risico om te moeten leven van alleen AOW, wat niet genoeg kan zijn om in je levensbehoeften te voorzien.

Als ondernemer bouw je niet automatisch pensioen op via een werkgever, zoals werknemers dat vaak wel doen. Daarom is het belangrijk dat je zelf actief spaart en investeert om je toekomstige pensioen veilig te stellen.

Hoe kun je als ondernemer pensioen opbouwen?

Er zijn verschillende mogelijkheden hiervoor:

- Je kunt als ondernemer een lijfrenteverzekering afsluiten. Hiermee bouw je op een fiscaal vriendelijke manier een aanvullend pensioen op. Je kunt bijvoorbeeld periodiek een bedrag inleggen of eenmalig een groot bedrag storten. De premie die je betaalt, mag je aftrekken van je belastbaar inkomen.

- Banksparen is een variant op de lijfrenteverzekering. Het geld staat op een geblokkeerde spaarrekening en wordt op een vast moment uitgekeerd.

- Als ondernemer kun je er ook voor kiezen om te beleggen om zo vermogen op te bouwen voor jouw pensioen. Het is belangrijk om je goed te laten informeren en adviseren over de risico’s die hierbij komen kijken.

- Ongeveer 70% van de bedrijven in Nederland hebben een sectorverplichtstelling op het gebied van pensioen. In dat geval ben je verplicht om een pensioenregeling aan je werknemers aan te bieden. Check of je voor jouw personeel verplicht bent om bij een bedrijfstakpensioenfonds (bpf) aan te sluiten. Is dat het geval, dan kun jij je als ondernemer en werkgever ook aansluiten bij deze pensioenregeling.

Het is verstandig om je goed te laten adviseren over welke optie het beste bij jouw situatie past. Een financieel adviseur kan je hierbij helpen.

Waarom is het voordelig wél een pensioenregeling aan te bieden?

Waarom zou je als werkgever, ook als je geen verplichte pensioenregeling hoeft aan te bieden, dit toch doen? Lees hier de voordelen.

Het versterkt je positie als werkgever op de arbeidsmarkt

Werkzoekenden willen liever in dienst bij werkgevers die een pensioen aanbieden. Het aanbieden van een pensioenregeling versterkt je positie op de arbeidsmarkt. Zeker in branches waar de arbeidsmarkt krap is, kan een pensioenregeling net het verschil maken

Medewerkers blijven langer in dienst

Medewerkers die een pensioenregeling via hun werkgever hebben, blijven gemiddeld langer in dienst. Veel voordelen dus: kennis in je bedrijf groeit als medewerkers langer blijven; én je bent minder tijd en geld kwijt aan de werving en selectie van nieuw personeel.

Grotere kans op ervaren werknemers

Senior werknemers, met meer werk- jaren en ervaring, kiezen er vaak voor bij een bedrijf te werken met een pensioenregeling. Zij hebben bijvoorbeeld al pensioen opgebouwd bij een vorige werkgever en willen dit voortzetten bij hun nieuwe werkgever.

Geen persoonlijke onderhandelingen

Als je als werkgever een collectieve pensioenregeling hebt, hoef je geen persoonlijke onderhandelingen te voeren over de pensioenregeling, omdat het voor alle werknemers gelijk is.

Hoe kun je als werkgever een goed pensioen voor je werknemers regelen?

Als werkgever kun je een goed pensioen voor je werknemers regelen door een pensioenregeling aan te bieden. Hieronder staan enkele stappen voor het opzetten van een goede pensioenregeling:

- Er zijn (nu nog) verschillende soorten pensioenregelingen die je kunt aanbieden, zoals een uitkeringsovereenkomst of een beschikbare premieregeling. Onderzoek de mogelijkheden en kies een regeling die past bij de behoeften van je werknemers en je bedrijf. In het nieuwe pensioenstelsel wordt echter de beschikbare premieregeling standaard.

- Kies een pensioenuitvoerder. Dit is een organisatie als een pensioenfonds, verzekeraar of premiepensioeninstelling die het pensioenbeheer verzorgt. Kies een betrouwbare pensioenuitvoerder die past bij de pensioenregeling die je hebt gekozen.

- Informeer je werknemers over de pensioenregeling en de mogelijkheden die deze biedt. Leg uit hoe de regeling werkt, wat de kosten zijn en hoeveel pensioen ze kunnen verwachten.

- Zorg ervoor dat je pensioenadministratie op orde is. Dit is belangrijk voor een goede uitvoering van de pensioenregeling en om problemen te voorkomen.

- Het pensioenstelsel kan veranderen, bijvoorbeeld door veranderingen in wet- en regelgeving. Houd deze ontwikkelingen in de gaten en pas de pensioenregeling aan als dat nodig is. Blijf daarom op de hoogte van veranderingen.

Door een goede pensioenregeling aan te bieden laat je als werkgever zien dat je betrokken bent bij het welzijn van je werknemers en draag je bij aan hun financiële zekerheid op de lange termijn.

Hoe werken pensioenen voor zzp’ers in Nederland?

Zzp’ers hebben vaak geen aanvullend pensioen. Ze missen de pensioenopbouw via de werkgever, de tweede pijler. Als zelfstandig ondernemer moet je dus iets zelf via de derde pijler regelen. Eén van de manieren voor je pensioenopbouw is het afsluiten van de eerder genoemde lijfrente. Dit is een fiscaal vriendelijke manier van pensioenopbouw. Op het moment dat je als zzp’er met pensioen gaat, stort je het opgebouwde tegoed in een uitkeringslijfrente.

Honderdduizenden Nederlanders bouwen inmiddels aanvullend pensioen op met een lijfrente. Meestal kiezen zij op de pensioendatum voor een uitkering van het volledige bedrag binnen vijf jaar. Een lijfrente kunt je afsluiten bij een bank of een verzekeraar.

Een andere mogelijkheid is om te kijken of het nog mogelijk is om bij je laatste werkgever je pensioen voort te zetten. Of je kunt privé sparen en beleggen voor je pensioen. Het vermogen dat je opbouwt is voor de inkomstenbelasting belast in box 3.

Bij de belastingaangifte over 2022 kun je als zzp’er nog profiteren van de Fiscale oudedagsreserve (FOR), Hiermee kun een deel van je winst reserveren als oudedagsvoorziening. Dit bedrag mag je van je winst aftrekken en is dus fiscaal aftrekbaar. Je moet het opgebouwde bedrag wel opnemen als inkomen op het moment dat je stopt met werken en met pensioen gaat.

De regeling is echter in 2023 gestopt. Je kunt dus vanaf 2023 geen pensioen meer opbouwen met deze fiscaal aantrekkelijke spaarpot. De reden hiervoor is dat het kabinet wil dat meer mensen een vaste dienstbetrekking aangaan. Met het afschaffen of terugdringen van voordelen voor zpp’ers willen ze dit doel bereiken. Het financiële voordeel van deze afschaffing wil men bovendien gebruiken voor verhoging van de AOW.

Wat betekent het nieuwe pensioenstelsel?

Na een jarenlange discussie over de oude pensioenregeling kwam in 2019 eindelijk een nieuw pensioenakkoord tot stand. Dit akkoord heeft grote gevolgen voor iedereen die in de toekomst de pensioengerechtigde leeftijd gaat bereiken, want het is de grootste hervorming van het Nederlandse pensioenstelsel ooit. Met de nieuwe pensioenwet moet de collectieve pensioenpot plaatsmaken voor miljoenen individuele potjes. Iedere deelnemer betaalt voortaan voor zijn of haar eigen pensioen, in plaats van het collectief. De pensioenfondsen worden bovendien transparanter en bieden inzicht in wat de deelnemers kunnen opbouwen.

De ingangsdatum is al een paar keer verschoven, maar het nieuwe pensioenstelsel gaat waarschijnlijk op 1 juli 2023 van start.

Het nieuwe stelsel heeft onder meer de volgende consequenties:

- Iedereen van 18 jaar (dat is nu 21 jaar) of ouder gaat vanaf 2024 deelnemen in de pensioenregeling als een bedrijf die heeft.

- Pensioenfondsen mogen in het nieuwe stelsel alleen beschikbare premieregelingen uitvoeren. Dat is een regeling waarbij een vaststaat hoeveel geld (premie) de werkgever en werknemer betalen voor het pensioen. De pensioenuitkering staat niet langer vast, maar is met name afhankelijk van beleggingsresultaten en de rente.

- Je kunt straks een groter deel van je inkomen opzij zetten voor je pensioen.

- Je krijgt als zzp’er de mogelijkheid pensioen op te bouwen bij een pensioenfonds.

- Als je met pensioen gaat, kun je 10% van je pensioenkapitaal in één keer laten uitkeren. Dit kun je bijvoorbeeld gebruiken voor een reis of een verbouwing van je woning.

- Er komt een verplichte arbeidsongeschiktheidsverzekering (AOV) voor zelfstandige ondernemers, al is daar veel kritiek op.

Wacht niet te lang met denken over later

Het is, samenvattend, belangrijk dat je als ondernemer ook denkt aan later en een pensioenvoorziening opbouwt, die bovenop je AOW komt. Dan krijg je meer financiële armslag en kun je meer genieten van je oude dag. Er zijn, zoals we hebben beschreven, verschillende mogelijkheden die ook fiscale voordelen kunnen hebben. Daarnaast zorgt het nieuwe pensioenstelsel voor grote verandering. Het is voor jouw pensioen handig om je in de gevolgen daarvan te verdiepen, want dit nieuwe stelsel heeft betrekking op iedereen.

Gratis whitepaper: Belastingdienst Controle, wat nu?!

Hoe vaak gebeurt het, hoe voorkom je het en stappenplan als het tóch gebeurt.

Veelgestelde vragen

Hoe komt een ondernemer aan pensioen?

Als ondernemer zijn er verschillende manieren om pensioen op te bouwen. Hier zijn een aantal opties:

- Je kunt ervoor kiezen om zelf geld opzij te zetten voor je pensioen. Dit kan door middel van beleggingen, spaarrekeningen of andere investeringen.

- Een andere optie is om een pensioenverzekering af te sluiten bij een verzekeringsmaatschappij. Dit kan een individuele verzekering zijn of een collectieve verzekering via je bedrijf of brancheorganisatie.

- Sommige ondernemers hebben toegang tot een pensioenfonds via hun brancheorganisatie of vakbond. Dit is een collectief fonds waarbij je elke maand premie betaalt en waarbij het geld gezamenlijk wordt belegd om een pensioenpot op te bouwen.

- Een lijfrente is een soort verzekering waarbij je periodiek premie betaalt en later een vast bedrag per maand ontvangt. Dit kan een aanvulling zijn op je pensioen en je kunt deze verzekering afsluiten bij een verzekeringsmaatschappij.

Hoeveel pensioen moet ik opbouwen als zelfstandige?

Als zelfstandige is het belangrijk om zelf voor je pensioen te zorgen. Je neemt namelijk niet automatisch deel aan een pensioenregeling zoals werknemers dat doen. Het bedrag dat je moet opbouwen hangt af van verschillende factoren, zoals je gewenste levensstandaard na pensionering, je huidige leeftijd, de leeftijd waarop je wilt stoppen met werken en de levensverwachting.

Een goede richtlijn voor het opbouwen van pensioen is om ongeveer 70% van je huidige inkomen als doel te stellen. Als je bijvoorbeeld momenteel 50.000 euro per jaar verdient, dan zou je moeten streven naar een pensioeninkomen van 35.000 euro per jaar.

Waarom krijgt een zzp’er geen pensioen?

Zzp’ers krijgen op de pensioengerechtigde leeftijd AOW, maar hebben geen verplichting tot pensioenopbouw. In tegenstelling tot werknemers in loondienst ben je als zzp’er niet verplicht om deel te nemen aan een pensioenregeling.

Als zzp’er moet je zelf je pensioen opbouwen en hieraan bijdragen. Werkgevers dragen vaak een deel van de pensioenpremie bij voor hun werknemers, maar zzp’ers moeten de volledige premie zelf betalen.

Let op: begin tijdig met je te verdiepen in de mogelijkheden van pensioen aanvullen. Je kunt als ondernemer voor je eigen pensioenregeling het beste advies vragen aan een financieel adviseur om te bepalen welke optie het beste bij je past en om te berekenen hoeveel je moet sparen voor je pensioen.

Wil als werkgever advies over de mogelijkheden van een collectieve pensioenregeling voor je medewerkers, laat je dan ook goed adviseren.