Belasting voor ondernemers – de verschillen zijn groot

Voor ondernemers werkt het betalen van belastingen anders dan voor particulieren. En ook tussen verschillende soorten bedrijven zijn de verschillen groot. Allereerst is het belangrijk of de Belastingdienst jou als bedrijf ziet. Een voorwaarde daarvoor is dat je bent ingeschreven bij de Kamer van Koophandel (KvK). Pas daarna beoordeelt de Belastingdienst of je ook ondernemer bent voor de btw en inkomstenbelasting.

Welke belastingen van toepassing zijn, hangt af van wat je met je onderneming doet en welke bedrijfsvorm je hebt gekozen. Verkoop je spullen of diensten? Heb je een eenmanszaak, vof of maatschap? Ben je directeur-grootaandeelhouder (dga) van een bv of lid van een coöperatie? De rechtsvorm van je bedrijf vormt de basis voor het type belastingen waarmee je te maken krijgt.

Met welke belastingen kun je als ondernemer te maken krijgen?

De meeste ondernemers moeten meerdere soorten belasting betalen. Welke dat zijn, hangt zoals gezegd af van je werkzaamheden en de rechtsvorm van je bedrijf. We zetten de verschillende soorten op een rij:

Inkomstenbelasting

Alle ondernemers komen in aanraking met de aangifte inkomstenbelasting. Al was het alleen maar omdat ondernemers ook particulieren zijn. Goed om te weten: de betaling van inkomstenbelasting vormt geen onderdeel van je zakelijke administratie. Het is een belasting die je privé betaalt.

In Nederland kennen we een progressief belastingstelsel. Dat betekent simpel gezegd: hoe meer inkomsten je hebt, hoe hoger het belastingtarief. Onder inkomsten vallen zaken als loon, winst uit onderneming, dividenduitkering en het rendement op vermogen.

Boxenstelsel

De inkomstenbelasting werkt volgens een boxenstelsel. Dat kun je zien als een trechter. Eerst kijk je of inkomen wordt belast in box 1. Als dat niet zo is, ga je naar box 2 en zo verder. Let op: inkomsten worden nooit in twee boxen belast.

Box 1

In de eerste belastingbox gaat het om inkomen uit werk en wonen (eigen huis). Ondernemers met een eenmanszaak, vof of maatschap betalen in box 1 belasting over hun winst. Ook het dga-salaris dat ondernemers met een bv of nv zichzelf moeten betalen, valt onder box 1. Hier lees je meer over de verschillende belastingschijven en tarieven.

Box 2

Mensen met een aanmerkelijk belang in een vennootschap of coöperatie krijgen te maken met box 2. Als een vennootschap winst maakt, kan het bedrijf een deel van die winst aan het eind van het jaar uitkeren aan aandeelhouders. Dit gebeurt vaak in de vorm van dividend – oftewel winstuitkering. In box 2 betaal je belasting over het dividend. Box 2 gaat in 2024 op de schop en kent vanaf dan twee tarieven.

Box 3

In box 3 draait het om vermogen. Of beter gezegd: het rendement dat je behaalt over je vermogen. Daarbij kan het gaan om spaargeld, effecten, beleggingsvastgoed of een tweede huis. Rondom box 3 is een hoop te doen. Voorheen werkte de Belastingdienst altijd met een fictief, vast rendement maar dat heeft de Hoge Raad verboden. Vanaf 2027 mag er alleen nog belasting worden geheven over het daadwerkelijke rendement.

Voorlopige aanslag

De Belastingdienst schat op basis van je inkomstenbelastingaangifte hoeveel belasting je moet betalen in het volgende jaar. Bijna elke ondernemer krijgt in januari een voorlopige aanslag. Je kunt de aanslag in één keer of in elf gelijke termijnen betalen. Het bedrag dat je hebt betaald, wordt verrekend bij de aangifte inkomstenbelasting. Hier lees je hoe de voorlopige aanslag werkt.

Inkomensafhankelijke bijdrage Zorgverzekeringswet

Naast de inkomstenbelasting is er nog een belangrijke bijdrage die je niet mag vergeten: de inkomensafhankelijke bijdrage Zorgverzekeringswet (Zvw). Voor werknemers en mensen met een uitkering regelt de werkgever of de uitkeringsinstantie dit automatisch. Als ondernemer ben jij zelf verantwoordelijk voor het betalen van deze bijdrage. Een extra puntje om op je financiële checklist te zetten, zodat je alles netjes op orde hebt.

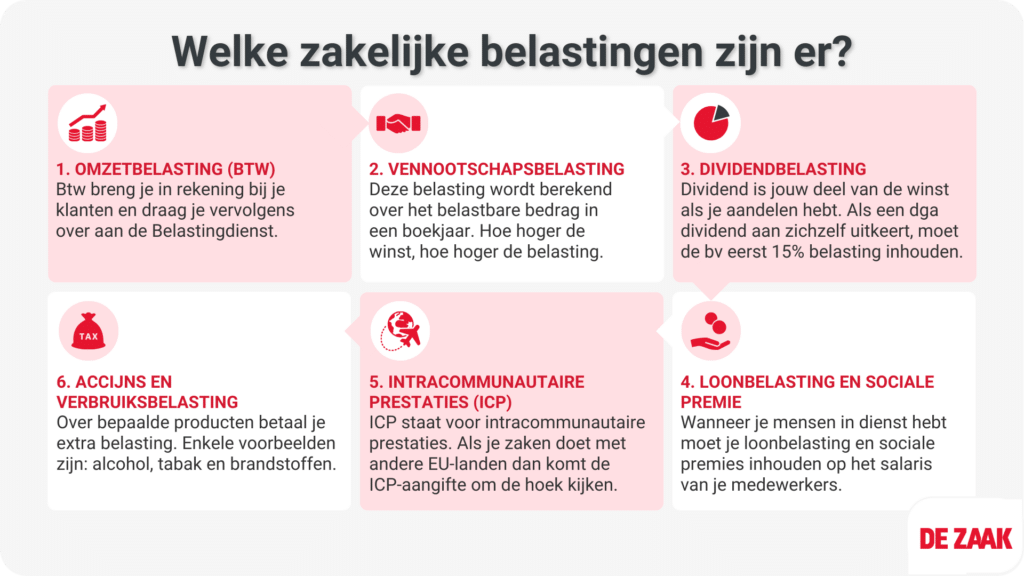

Welke zakelijke belastingen zijn er?

Omzetbelasting (btw)

Als btw-plichtige ondernemer breng je btw in rekening bij je klanten. Die btw draag je vervolgens over aan de Belastingdienst. De btw die je zelf aan leveranciers hebt betaald, mag je hier vanaf trekken bij de btw-aangifte. De meeste ondernemers zijn btw-plichtig, maar er zijn uitzonderingen. Zo mogen kleine ondernemers met een omzet onder de € 20.000 gebruikmaken van de kleine ondernemersregeling (KOR) en zijn er beroepen die zijn vrijgesteld van btw.

Vennootschapsbelasting

Heb je een besloten vennootschap (bv), een naamloze vennootschap (nv) of werk je binnen een coöperatie? Dan betaalt je bedrijf jaarlijks vennootschapsbelasting. De vennootschapsbelasting wordt berekend over het belastbare bedrag in een boekjaar. Hoe hoger de winst, hoe hoger de belasting. Hier lees je meer over de vennootschapsbelasting en de tariefschijven voor 2023 en 2024.

Dividendbelasting

Dividend is simpel gezegd jouw deel van de winst als je aandelen hebt in een bedrijf. Hoe groot jouw stuk van de taart is, hangt af van twee dingen: hoeveel winst het bedrijf heeft gemaakt en hoeveel aandelen jij bezit.

Als mede-eigenaar van een besloten vennootschap (bv) of naamloze vennootschap (nv) kun je dit stukje winst ontvangen, maar het is geen must. De leiding van het bedrijf kan er ook voor kiezen om de winst terug te stoppen in de zaak. Als een dga dividend aan zichzelf uitkeert, moet de bv eerst 15 procent dividendbelasting inhouden. Dit gaat om een voorheffing die je als dga bij je aangifte inkomstenbelasting kunt verrekenen met de box 2-belasting.

Loonbelasting en sociale premies

Heb je mensen in dienst? Dan moet je als werkgever loonbelasting en sociale premies inhouden op het salaris van je medewerkers. Die bedragen stuur je door naar de Belastingdienst. Later in dit artikel gaan we dieper in op belastingen voor ondernemers met personeel.

Intracommunautaire prestaties (ICP)

ICP staat voor intracommunautaire prestaties. Als je zaken doet met andere EU-landen, zoals goederen exporteren of diensten verlenen, dan komt de ICP-aangifte om de hoek kijken. Bij deze aangifte laat je de Belastingdienst weten wat je hebt verkocht of geleverd aan andere EU-landen. Hierbij geef je ook aan hoeveel btw je hebt gerekend. Zo kan de Belastingdienst checken of alles met de btw in de EU-landen klopt.

Accijns en verbruiksbelasting

Over bepaalde producten betaal je extra belasting. Dit gaat om zaken zoals alcohol, tabak en brandstoffen, maar ook alcoholvrije dranken als vruchtensappen en limonade. Deze producten zijn verdeeld in verschillende tariefcategorieën. Ontvang je accijnsgoederen uit een ander EU-land? Dan betaal je accijns via een speciale aangifte.

Verlaag je belastingdruk: fiscale aftrekposten voor ondernemers

De overheid komt ondernemers tegemoet met fiscale voordelen en aftrekposten. Dit zijn de mogelijkheden om je belastingdruk te verlagen:

Zakelijke kosten

Alles wat je besteedt aan je bedrijf, kun je van de belasting aftrekken. Dit geldt ook voor zakelijke kosten die je maakt bij het starten van je onderneming. Let wel: uitgaven voor persoonlijke doeleinden zijn niet aftrekbaar. Voor een overzicht van wat wel en niet aftrekbaar is, kun je de site van de Belastingdienst raadplegen. Daar vind je alle informatie die je nodig hebt om slim om te gaan met je zakelijke kosten.

Investeren in je bedrijf

Bepaalde investeringen in je bedrijf kunnen belastingvoordeel opleveren. Denk aan nieuwe computers, machines of kantoormeubilair. Er bestaan verschillende soorten investeringsaftrek waarvan je mogelijk gebruik kunt maken. Denk aan de Energie-investeringsaftrek (EIA) voor energiezuinige investeringen, de Milieu-investeringsaftrek (MIA) voor milieuvriendelijke aankopen en de Kleinschaligheidsinvesteringsaftrek (KIA) voor kleinere investeringen.

Zelfstandigenaftrek en startersaftrek

Ben je als ondernemer voor de inkomstenbelasting (IB-ondernemer) jonger dan de AOW-leeftijd en voldoe je aan het urencriterium? Dan kom je in aanmerking voor zelfstandigenaftrek. Voor 2023 is dit bedrag € 5030, maar wees je ervan bewust dat dit bedrag in de komende jaren gaat dalen. Ben je net begonnen met je onderneming? Dan heb je recht op startersaftrek. Dit is een extra aftrek bovenop de zelfstandigenaftrek. In de eerste vijf jaar van je ondernemerschap mag je deze aftrek maximaal drie keer toepassen.

Mkb-winstvrijstelling

Als je IB-ondernemer bent, kom je in aanmerking voor de mkb-winstvrijstelling. Dit betekent dat een deel van je winst vrijgesteld is van belasting. Dit is een voordeel van het ondernemerschap en kan een significant verschil maken in je jaarrekening. De mkb-winstvrijstelling is gedaald van 14 procent van de winst in 2023 naar 13,31 procent in 2024.

Arbeidskorting

Arbeidskorting is een bedrag dat alle werkenden mogen aftrekken van hun arbeidsinkomen. Als ondernemer mag je dit aftrekken van je winst, voordat je de zelfstandigenaftrek, startersaftrek en mkb-winstvrijstelling toepast (voor IB-ondernemers). De hoogte van de arbeidskorting is afhankelijk van de hoeveelheid winst die je maakt. Meer weten over hoe dit werkt voor ondernemers? Lees dan verder in dit artikel over arbeidskorting.

Giften aan goede doelen

Goed doen en fiscaal voordeel behalen? Als ondernemer is dat mogelijk. Als je bijdraagt aan goede doelen, kun je in aanmerking komen voor giftenaftrek. Als particulier is je giftenaftrek gelimiteerd tot € 250.000 per jaar, maar giften vanuit je bedrijf kun je onbeperkt aftrekken van je belastbare winst. Dit biedt een mooie stimulans om iets terug te geven aan de maatschappij, terwijl je bedrijf er fiscaal ook van profiteert.

Belastingaangifte doen voor ondernemers

Als ondernemer ben je verplicht aangifte te doen voor de verschillende soorten belastingen die in dit artikel zijn besproken. Denk aan de jaarlijkse aangifte inkomstenbelasting, aangifte vennootschapsbelasting, de aangifte omzetbelasting (wordt ook wel btw-aangifte genoemd), aangifte voor intracommunautaire leveringen, loonheffingen en andere belastingen.

De basis: een goede administratie

Belastingaangifte doe je op basis van je administratie. Het is jouw taak als ondernemer om een goede administratie te voeren en bij te houden. Dit is niet alleen een wettelijke verplichting, maar ook essentieel voor je belastingzaken. Een duidelijke en nauwkeurige administratie maakt het mogelijk voor de Belastingdienst om je aangiften snel en efficiënt te controleren.

Aangifte doe je tegenwoordig digitaal en er zijn verschillende manieren om dit te regelen:

- Via ‘Mijn Belastingdienst’ op de website van de Belastingdienst.

- Met speciale administratiesoftware.

- Via een fiscaal intermediair. Dit is goede optie als je de aangifte liever overlaat aan een professional.

Kies de methode die het best past bij jouw manier van werken en zorg ervoor dat je aangifte altijd op tijd en correct is. Wanneer je niet op tijd aangifte doet of als de aangifte niet compleet of foutief is, dan kun je te maken krijgen met boetes en belastingrente.

Wel of geen boekhouder of accountant inschakelen?

Dat is een vraag waar veel ondernemers mee worstelen, vooral in de beginfase van hun bedrijf. Het antwoord is voor iedereen anders.

Als kleine ondernemer met een bescheiden omzet en niet te veel facturen, kun je de aangiftes vaak prima zelf doen. Dit geldt ook voor freelancers die geen eigen kantoor of bedrijfsauto hebben. Met een beetje financieel inzicht en goede boekhoudsoftware kom je een heel eind.

Maar het Nederlandse belastingrecht kan complex zijn en met voortdurend veranderende wetten en regels is het een uitdaging om je belastingaangifte foutloos te doen. Vooral in ingewikkelde fiscale situaties is professioneel advies dat past bij jouw onderneming en persoonlijke omstandigheden goud waard.

Zodra je omzet toeneemt, kan het dus slim zijn om een boekhouder erbij te halen. Dit bespaart je niet alleen tijd, maar zorgt er ook voor dat alles klopt. Bovendien verdient een expert zich vaak terug. Voor grotere eenmanszaken, vof’s, maatschappen, besloten vennootschappen (bv’s) en naamloze vennootschappen (nv’s) is het altijd een goed idee om een belastingadviseur of accountant in te schakelen.

Wat moet je doen bij een belastingcontrole?

De Belastingdienst controleert zakelijke administraties. Maar geen zorgen, de kans op een boekenonderzoek is vrij klein. Voor kleine ondernemingen ligt deze kans op 0,4 procent en voor middelgrote ondernemingen op 2,5 procent.

Een grondige controle van je administratie hoeft geen stress op te leveren als je alles goed op orde hebt. Een belastinginspecteur kijkt meestal eerst of je de aangifte goed begrijpt, vooral als je het zonder een boekhouder of accountant doet.

Wees voorbereid om bepaalde cijfers toe te lichten en voldoende bewijsmateriaal te laten zien. In dit artikel vertellen we je hoe de Belastingdienst bepaalt wie aan de beurt is voor een controle en hoe je het beste met zo’n inspectie omgaat.

Belasting en personeel

Personeel aannemen is een teken van groei voor je bedrijf, maar brengt wel nieuwe belastingverantwoordelijkheden met zich mee. Ga je voor het eerst iemand in dienst nemen? Vergeet dan niet jezelf als werkgever te registreren bij de Belastingdienst en geef dit ook door aan de Kamer van Koophandel (KvK).

Loonbelasting en sociale premies

Als werkgever houd je loonbelasting en sociale premies in op het salaris van medewerkers die bij je in loondienst zijn. Dit wordt samen de loonheffing genoemd. Maandelijks draag je deze bedragen af aan de Belastingdienst. Ook over eenmalige beloningen als vakantiegeld en bonussen moeten werknemers belasting betalen.

Arbeidscontracten en belastingen

Zorg ervoor dat je arbeidscontracten correct opstelt om belastingproblemen te voorkomen. Voor sommige werknemers, zoals ouderen en arbeidsgehandicapten, kun je in aanmerking komen voor premiekortingen of -vrijstellingen. Dit kan een flinke besparing opleveren bij je belastingaangifte.

Werkkostenregeling

Met de werkkostenregeling (WKR) kun je bepaalde uitgaven voor je personeel doen zonder daar loonbelasting over te betalen. Denk aan kerstpakketten, bedrijfsuitjes of laptops. Dit maakt het mogelijk om je team op een fiscaal voordelige manier te belonen en te motiveren. Hier lees je meer over de voorwaarden van de WKR.

Internationaal zakendoen en belastingen

Ga je de grens over met je bedrijf? Dan is het slim om je te verdiepen in internationaal zakendoen en internationale belastingregels en -verdragen. Nederland heeft met veel landen afspraken gemaakt om dubbele belasting te voorkomen. Belangrijk om te weten hoe deze jouw business kunnen beïnvloeden.

Btw bij internationale handel

Verkoop je producten of diensten aan klanten buiten Nederland? Dan kom je in aanraking met internationale btw-regels. Deze kunnen behoorlijk ingewikkeld zijn. Het is cruciaal om de juiste btw-aanpak te kiezen voor elke dienst die je levert aan buitenlandse klanten. De btw-tarieven en regels verschillen namelijk per land. Tip: schakel een belastingadviseur in die ervaring heeft met internationale btw. Zo weet je zeker dat je de juiste stappen zet en overal aan de regels voldoet.

Jouw belastingstrategie bepaalt je succes

Of je nu net begint of al jaren onderneemt, een goede belastingstrategie is essentieel. Van het benutten van aftrekposten tot het navigeren door internationale belastingwetten – elk aspect van belastingen kan impact hebben op jouw bedrijfsresultaat.

Belastingen zijn geen statisch gegeven, maar een dynamisch onderdeel van je bedrijfsvoering. Blijf op de hoogte van de laatste ontwikkelingen en pas je strategieën daarop aan. En onthoud: je hoeft het niet alleen te doen. Schakel indien nodig een professional in om je te helpen.

Neem vandaag nog je belastingstrategie onder de loep. Bekijk waar je kunt besparen, welke kansen je nog niet hebt benut en plan een gesprek met een belastingadviseur als je ondersteuning nodig hebt. Jouw fiscale gezondheid is immers de sleutel tot een florerend bedrijf.

Conclusie & belangrijkste adviezen

Verdiep je goed in de fiscale aspecten van je bedrijfsvoering. Houd rekening met de verschillende belastingsoorten en -tarieven en benut aftrekposten optimaal. Overweeg professionele hulp voor complexe fiscale vraagstukken, vooral bij internationaal zakendoen. Een doordachte belastingstrategie kan significante voordelen opleveren en bijdragen aan het succes en de groei van je onderneming. Blijf geïnformeerd over veranderingen in belastingwetten om fiscaal efficiënt en compliant te blijven.